« Je cherche des fonds pour lancer mon projet innovant alors j’explore toutes les pistes ! ». Cette phrase nous l’entendons très régulièrement que ce soit de la part d’un dirigeant qui veut lancer un nouveau produit, d’un porteur de projet ou simplement d’un étudiant en phase d’idéation.

Si vous vous reconnaissez dans ces propos, sachez pour commencer qu’il est (très vivement) conseillé d’avoir monté votre structure avant de partir à la chasse aux aides.

Ensuite concernant les aides à l’innovation, il en existe un très grand nombre. Il faut donc une bonne boussole pour s’y retrouver. Pour faire simple, on peut classer ces aides en 2 catégories :

- Les aides publiques à l’innovation comme les subventions, les avances remboursables ou les prêts. C’est ce que l’on appelle les aides directes car elles viennent renforcer votre trésorerie en amorçage d’un projet avant donc le début des travaux. Parmi les guichets qui fournissent ces dispositifs, on retrouve notamment les conseils régionaux et BpiFrance (qui est un organisme de financement et de développement des entreprises). Pour obtenir une aide publique, il faut satisfaire des critères qui varient en fonction du type d’aide demandée et de l’organisme financeur. En général, il va être étudié la nature de votre projet, le budget prévu, les profils de l’équipe, la durée des travaux, les retombées économiques attendues, le montant des capitaux propres…

- Les aides fiscales à l’innovation comme le crédit impôt recherche (CIR), le crédit impôt innovation (CII) et le statut Jeune Entreprise Innovante (JEI). C’est ce que l’on appelle des aides indirectes car l’entreprise va en bénéficier sous forme d’un crédit d’impôt ou de réduction de charges suite à des travaux (et donc des dépenses) en R&D ou en innovation. Ce sont des aides qui interviennent donc une fois les travaux lancés.

Si vous recherchez des financements pour démarrer votre projet, c’est vers les aides publiques qu’il faut vous tourner. Mais une fois le projet débuté, cap vers les aides fiscales ! Ces dispositifs généreux (ils représentent en moyenne 50 000 euros pour une TPE) sont encore trop méconnus. Les critères pour en bénéficier sont présentés dans le code général des impôts, ce qui laisse moins de place à l’interprétation ou à la subjectivité que les aides publiques. Toutefois, on estime que plus de 100 000 entreprises éligibles passent à côté des aides fiscales chaque année. Un écueil qui s’explique principalement par une méconnaissance et des démarches jugées trop complexes.

La suite de cet article va donc être dédiée aux aides fiscales à l’innovation afin de vous aider à mieux appréhender ces aides, à mieux évaluer les sommes en jeu et à comprendre les démarches à réaliser. Pour faire simple avec les aides fiscales à l’innovation, il y a 2 questions clés à aborder !

Au sommaire de cet article :

Article mis à jour le 23/07/2024

1- Est-ce que j’ai une activité éligible ?

Cela revient à dire est-ce que je réalise bien des travaux de recherche et développement (R&D) ou au moins d’innovation ? Car pour savoir quels dispositifs vous concernent, cela dépend justement de la nature de vos travaux :

| > Vous faites de la R&D ? Alors vous pouvez obtenir du crédit impôt recherche (CIR) et le statut Jeune Entreprise Innovante (si vous êtes une PME de moins de 8 ans). > Vous faites de l’innovation ? Alors vous pouvez obtenir du crédit impôt innovation (CII). |

Reste maintenant à comprendre la différence entre R&D et innovation.

L’innovation est la notion la plus accessible. Mon projet est considéré comme innovant par l’administration dès lors que je conçois un produit (ou un logiciel, une application, une plateforme) à destination du marché qui par rapport à la concurrence apporte un élément de nouveauté mesurable et significatif. Cela peut être une nouveauté en terme technique, de fonctionnalité, d’ergonomie ou d’éco-conception. Vous l’aurez compris, c’est l’innovation de produit qui est éligible et non l’innovation de services, de procédé ou d’organisation.

La R&D est une notion plus complexe. Contrairement à l’innovation, elle ne s’apprécie pas au regard du marché ou de l’état de la concurrence. Elle est jugée d’un point de vue technique ou scientifique. Mon projet est considéré comme de la R&D lorsque je fais face à une problématique technique que les connaissances ou les solutions du moment dans mon domaine ne me permettent pas de résoudre. Pour lever ce verrou, je dois donc réaliser moi-même les travaux. Lorsque je parviens à résoudre cette incertitude ou cette problématique, j’ai donc par la même occasion contribué à accroitre le niveau de connaissance dans mon domaine. C’est ce qu’on appelle des travaux de R&D. Ce sont des travaux complexes c’est pourquoi l’administration entend qu’ils soient menés par une équipe composée d’au moins un docteur ou un ingénieur (ou niveau technique bac +5).

2- Est-ce que j’ai des dépenses éligibles ?

Si je mène des travaux de R&D ou d’innovation, je peux donc potentiellement obtenir un crédit d’impôt. Reste à savoir maintenant si j’ai des dépenses éligibles !

Pour faire simple, pour bénéficier d’une aide fiscale à l’innovation, les travaux doivent être réalisés en interne par du personnel rémunéré et/ou en externe par des prestataires publics ou privés agréés.

Voici donc 2 situations très courantes qui ne permettent pas à l’entreprise d’obtenir des aides fiscales à l’innovation :

|

En plus des frais de personnel et des frais de sous-traitance, d’autres dépenses sont également valorisables en crédit impôt recherche ou innovation comme les frais de propriété industrielle (ex frais de brevets, dessins ou modèles) et les dotations aux amortissements (si dans le cadre de vos travaux, vous achetez du matériel qui est immobilisé sur le plan comptable, ex : machine spéciale, ordinateur).

Récapitulatif des principales dépenses éligibles au CIR/CII :

Si votre activité répond aux critères de la R&D et/ou de l’innovation et que vous avez des dépenses éligibles, alors vous allez pouvoir obtenir des aides. Reste à savoir combien ?

Pour faire simple, le CIR et le CII vous permettent de récupérer 30% des dépenses en R&D ou innovation éligibles. Le calcul du CII a changé concernant les travaux d’innovation réalisés à partir du 1er janvier 2023. Le taux du CII est passé de 20% à 30%. Pour les travaux d’innovation antérieurs au 1er janvier 2023, on applique l’ancien taux de 20% pour le CII.

Le statut JEI fonctionne différemment. Il offre 2 avantages :

- la réduction de charges Urssaf sur le personnel de R&D

- l’exonération totale d’impôt sur les sociétés sur le premier exercice bénéficiaire et 50% d’exonération sur le second.

Nous n’entrerons pas dans le détail du calcul de ces aides ici. Mais si le sujet vous intéresse, nous avons publié plusieurs articles à ce propos :

En attendant, voici notre simulateur de CIR-CII-JEI pour estimer facilement le montant de vos aides !

3- Le timing

Maintenant que vous savez quels dispositifs vous concernent et quelles sont les sommes en jeu, il est temps de vous expliquer la démarche afin d’obtenir ces aides.

Le statut JEI peut s’obtenir à n’importe quel moment au cours des 8 premières années de l’entreprise. Lorsque l’entreprise dépose sa demande pour être JEI, on appelle ça un rescrit, l’administration a 3 mois pour se positionner. Lorsque la réponse est favorable, l’entreprise peut alors appliquer chaque mois les réductions de cotisations patronales sur les salaires des collaborateurs impliqués en R&D.

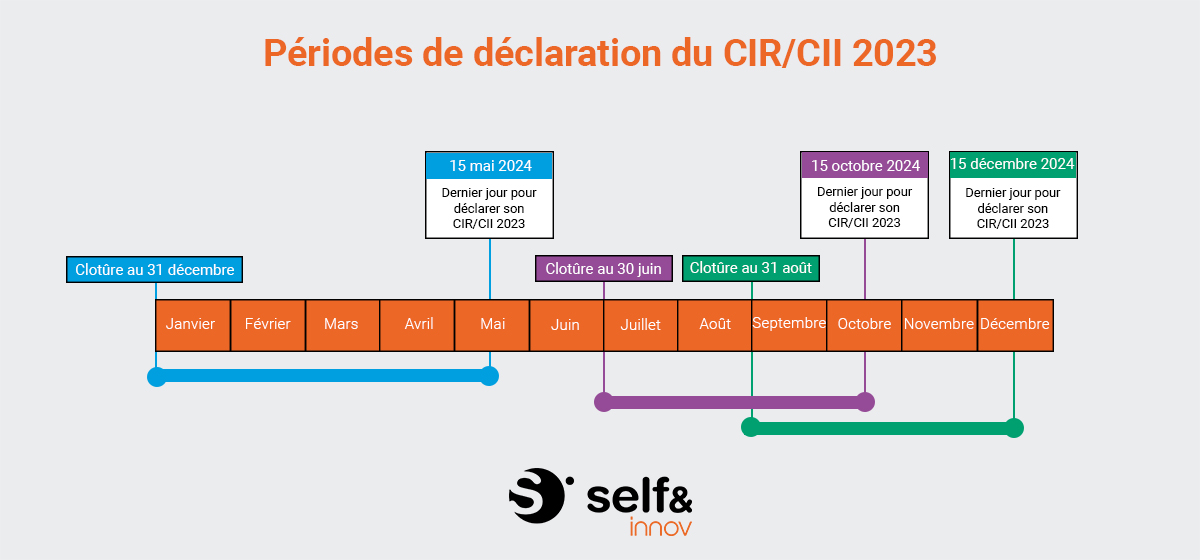

Avec le CIR ou le CII, le fonctionnement est différent. La période de déclaration dépend de la clôture de votre exercice comptable. Vous devez déclarer votre crédit d’impôt dans les 3,5 mois qui suivent la clôture. Les entreprises dont l’exercice se termine au 31 décembre bénéficient d’un délai supplémentaire car elles ont jusqu’au 15 mai.

Point important : on déclare toujours son CIR/CII en fonction des dépenses en R&D ou en innovation réalisées lors de la dernière année civile écoulée (l’année N-1). Vous devez donc en tenir compte au moment où vous réalisez vos prévisionnels financiers et prévoir ce décalage de trésorerie !

Exemple : vous avez recruté un développeur en janvier 2023 pour concevoir votre logiciel innovant et vous clôturez au 31 décembre. Le CII 2023 (qui prend en compte le salaire du développeur sur l’année considérée) sera à déclarer entre le 1er janvier et le 15 mai 2024.

Une fois la déclaration réalisée, 2 situations se présentent :

- Votre entreprise est bénéficiaire. Dans ce cas, vous profitez de votre crédit d’impôt dès le dépôt de la liasse fiscale en déduisant directement votre CIR/CII de votre montant d’IS à payer.

- Votre entreprise est déficitaire. Dans ce cas, vous pouvez demander un remboursement de votre crédit d’impôt. Le remboursement intervient en moyenne dans un délai de 1 à 3 mois suite à la déclaration.

Conclusion :

Les aides à l’innovation sont très nombreuses et l’on peut très vite s’y perdre. Commencez par prendre en compte la maturité de votre projet :

> Si l’entreprise n’est pas encore créée cela s’annonce difficile pour obtenir quelque chose.

> Si l’entreprise est créée mais que les travaux n’ont pas encore commencé car vous avez besoin de financement alors il faut vous tourner vers les aides publiques (type subventions) et donc vers la BPI ou votre région.

> Si les travaux (de R&D ou d’innovation) sont en cours ou achevés, alors vous devez vous intéresser aux aides fiscales à l’innovation pour récupérer une partie de vos dépenses !

Vous avez encore des questions sur l’éligibilité de votre projet aux aides fiscales, les sommes en jeu ou la démarche pour les obtenir ? Nos experts sont à votre écoute. Il vous suffit de prendre un RDV en ligne gratuit !

SELF & INNOV est à vos côtés

pour récupérer les aides à l’innovation :

une plateforme SaaS et une équipe d’experts.

qu’un cabinet conseil traditionnel.

l’accompagnement des startups, TPE/PME.

Submit your review | |