Il y a un an, l’État avait pris des mesures exceptionnelles pour soutenir les entreprises face à la crise sanitaire. En ce début de mars 2021, le Ministère de l’Économie et des Finances a décidé de reconduire certaines de ces mesures. Parmi elles, la possibilité de déclarer son crédit impôt recherche (CIR) ou innovation (CII) avant le dépôt de la liasse fiscale ainsi que l’accélération du remboursement de ces crédits d’impôt. De quoi impacter très favorablement la trésorerie de nombreuses TPE/PME innovantes. À partir de maintenant et en suivant la bonne méthode, elles peuvent toucher leur CIR/CII en un mois. Comment est-ce possible ? On vous explique la marche à suivre.

Au sommaire de cet article :

Article mis à jour le 22/07/2024

1/ Ne pas attendre le dépôt de la liasse fiscale

Avant tout développement, un peu de sémantique s’impose. Si l’on parle dans cet article de « toucher son crédit d’impôt en 1 mois » c’est justement parce que le crédit impôt recherche et le crédit impôt innovation portent mal leur nom. En effet, il n’est pas nécessaire d’être bénéficiaire et donc d’avoir de l’impôt sur les sociétés (IS) à payer pour récupérer du CIR ou du CII. Une société déficitaire peut tout à fait demander le remboursement de son crédit d’impôt. C’est de l’argent qui arrive directement en trésorerie. De même une société qui aurait un montant d’IS à payer inférieur à son montant de crédit d’impôt, peut demander le remboursement de la différence. C’est à ces entreprises que les mesures présentées ici s’adressent.

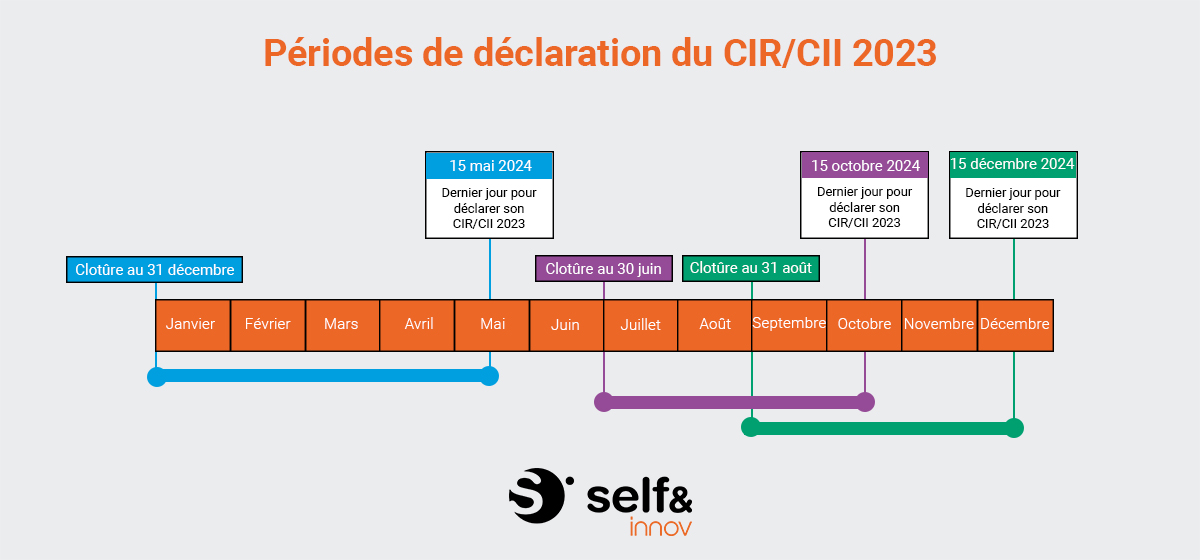

Maintenant que le cadre est posé, commençons l’explication. En temps normal, la déclaration de crédit impôt recherche ou innovation est à joindre à la liasse fiscale. Cela veut dire que les entreprises doivent déclarer leur CIR/CII dans les 3,5 mois qui suivent la clôture de leur exercice comptable en même temps qu’elles déposent les éléments du bilan. Les entreprises qui clôturent au 31 décembre, bien plus nombreuses, bénéficient d’un mois supplémentaire puisqu’elles ont jusqu’au 15 mai pour déposer leur liasse fiscale et donc leur déclaration de CIR/CII. Enfin il faut savoir qu’on déclare le crédit d’impôt concernant les dépenses réalisées sur la dernière année civile écoulée (l’année N-1).

Concrètement, cela veut dire qu’une entreprise qui clôture au 30 juin ne peut pas déclarer son CIR/CII sur les dépenses de 2023 avant le mois de juillet. Pire, les entreprises qui clôturent au 30 septembre doivent quant à elles attendre le mois d’octobre 2024 pour déclarer du crédit d’impôt sur leurs activités de 2023. Cela fait donc un gros décalage de trésorerie.

Avec la mesure annoncée la semaine dernière, plus besoin de presser votre comptable pour achever les différents éléments de votre liasse fiscale (dont le bilan), vous pouvez déposer avant votre Cerfa de déclaration du CIR/CII 2020. Et même les entreprises en exercice décalé peuvent déclarer leur crédit d’impôt restituable en 2021 avant même la clôture de leur exercice comptable ! Si votre trésorerie est tendue, cette anticipation peut être salvatrice.

2/ Calculer et déclarer son crédit d’impôt en moins de 72h

Notre modèle combinant application numérique et conseils d’experts permet aux entreprises de déclarer leur crédit d’impôt en un temps record. Sous 3 jours, votre crédit d’impôt est calculé et le Cerfa est prêt à être envoyé à l’administration.

Mais pour mieux comprendre cette rapidité, il est important de connaître les étapes de la déclaration. Dans un premier temps, il suffit d’envoyer à l’administration le Cerfa (qui indique le montant du crédit d’impôt et les grandes lignes du calcul) et la demande de remboursement (si vous êtes déficitaire). Ce sont ces éléments que vous pouvez obtenir en 3 jours avec notre plateforme.

Suite à l’envoi de ces éléments, l’administration peut procéder à la validation du crédit d’impôt ou demander des informations complémentaires comme le dossier technique justificatif qui va prouver votre éligibilité au dispositif concerné. Dans ce dossier technique, vous devez donc montrer en quoi vos travaux relèvent bien de la R&D (dans le cadre du CIR) ou de l’innovation (dans le cadre du CII). C’est pourquoi, chez SELF & INNOV, nous vous accompagnons dans la rédaction de ce document sitôt le calcul réalisé et avant même que l’administration ne réclame le dossier. Il est ainsi prêt à être envoyé en cas de besoin. Car il faut aussi savoir que l’administration est en droit de réclamer le dossier technique justificatif dans les 3 ans suivant la déclaration du crédit d’impôt et cela même s’il avait été validé dans un premier temps et perçu.

3/ Bénéficier de l’accélération du remboursement du CIR/CII

De nombreuses entreprises l’attendaient, les voilà exhaussées. L’accélération du remboursement du crédit d’impôt mise en place en 2020 dans le cadre de la crise sanitaire est de retour !

Concrètement qu’est-ce que ça change ? Habituellement, les entreprises récupéraient leur crédit d’impôt environ 6 mois en moyenne après la déclaration de CIR/CII. En 2020, l’accélération des remboursements a permis de faire tomber ce délai dans la plupart des cas à un mois. De quoi offrir une grande bouffée d’oxygène à de nombreuses TPE/PME. Pour en savoir plus à ce sujet, nous avions justement réalisé une enquête l’année dernière :

Remboursement accéléré du CIR/CII : l’État tient-il ses promesses ? >

Si au moment du premier confinement, 80% de nos clients avaient bien obtenu leur crédit d’impôt en 1 mois, il convient de dire que l’administration n’est pas tenue de respecter un délai maximum, il n’y a rien dans les textes en ce sens. En fonction des régions, certains services peuvent être moins organisés ou plus sollicités. Mais cela restait des cas minoritaires en 2020 et on espère que leur efficacité sera identique cette année. Une chose est sûre, pour maximiser ses chances d’obtenir un délai rapide, il faut un dossier bien construit (il n’y a pas de meilleure excuse pour retarder une décision qu’un dossier incomplet ou brouillon) et si besoin, relancer l’administration.

Chez SELF & INNOV, nous contactons nos clients 4 semaines après le dépôt du Cerfa et s’ils n’ont toujours pas touché leur crédit d’impôt, nous réalisons une lettre de relance destinée à l’administration pour accélérer le processus.

Comment expliquer une telle accélération du remboursement ? Si les délais ont été considérablement réduits, c’est en grande partie car l’administration a procédé au remboursement de nombreux crédits d’impôt sans passer par l’étape de l’audit technique des projets. C’est-à-dire que l’administration n’a pas réclamé le dossier technique justificatif ou alors elle a simplement vérifié que le projet était documenté sans pousser plus loin son analyse. Mais attention, cela ne veut pas dire que le dossier technique ne sera pas demandé par la suite ou étudié plus en détail. Bien au contraire, on peut s’attendre dans les mois et les années à venir à une vague de contrôles. D’où l’importance de bien rédiger son dossier technique dans la foulée du calcul car vos travaux de R&D ou d’innovation sont encore frais dans votre tête, il est donc plus facile de les décrire, ce qui signifie moins de temps à passer en rédaction pour un résultat plus robuste.

Conclusion

Vous avez réalisé des opérations de R&D ou d’innovation en 2023 ? Vous savez à présent que vous pouvez toucher votre crédit d’impôt correspondant dans un mois. Et la première étape commence maintenant en prenant rendez-vous avec nos experts pour échanger sur vos travaux, évaluer les montants en jeu et découvrir notre solution d’accompagnement pour les récupérer 😉

SELF & INNOV est à vos côtés

pour récupérer les aides à l’innovation :

1

Un modèle phygital combinant une

plateforme SaaS et une équipe d’experts.

2

Des honoraires au forfait, 2x moins cher

qu’un cabinet conseil traditionnel.

3

+500 clients actifs : nous sommes l’un des leaders

de l’accompagnement des startups, TPE/PME.

4

99,4%,de dossiers validés.

Ces articles vous intéresseront :

Déclarer son CIR en 5 étapes >

Comment rédiger un dossier technique de CIR ? >

Comment rédiger un dossier technique de CII ? >