C’est souvent la première question que se pose un dirigeant lorsqu’il vient de déclarer son crédit d’impôt recherche / innovation ou qu’il s’apprête à le faire : quand vais-je le toucher ?

Une première réponse peut facilement être apportée et elle dépend des bénéfices de l’entreprise :

- pour les sociétés qui paient de l’impôt sur les sociétés, c’est immédiat. Elles déposent leur déclaration de CIR/CII en même temps que la liasse fiscale et déduisent directement le crédit d’impôt du montant d’IS à régler ;

- pour les sociétés déficitaires, c’est différent. Mais avant d’aller plus loin, c’est l’occasion de tordre le cou à une idée reçue assez répandue : oui il est possible d’obtenir un crédit d’impôt même si l’on ne paie pas d’impôt sur les sociétés ! En effet, les entreprises déficitaires sont concernées par le CIR et le CII car elles peuvent en demander le remboursement. Pour cela, elles doivent envoyer un Cerfa spécifique (le formulaire 2573-SD) en plus du Cerfa classique de déclaration (le formulaire 2069-A-SD). Par la suite, elles reçoivent alors un virement de l’administration fiscale, de quoi faire du bien à la trésorerie. De même, une entreprise qui a un montant d’IS à payer inférieur à son crédit d’impôt peut demander le remboursement de la différence. Autrement dit, son impôt sur les sociétés tombe à zéro et elle récupère le reste de son crédit d’impôt en trésorerie.

La suite de cet article va donc concerner la deuxième catégorie d’entreprises, celles qui ont effectué une demande de remboursement et qui s’interrogent sur le temps d’attente. C’est parfois un moment crispant surtout quand les comptes sont dans le rouge. Quand les semaines passent, le dirigeant se demande souvent si c’est normal et comment il peut agir pour accélérer le processus. C’est ce que nous allons voir.

Au sommaire de cet article :

Article mis à jour le 23/07/2024

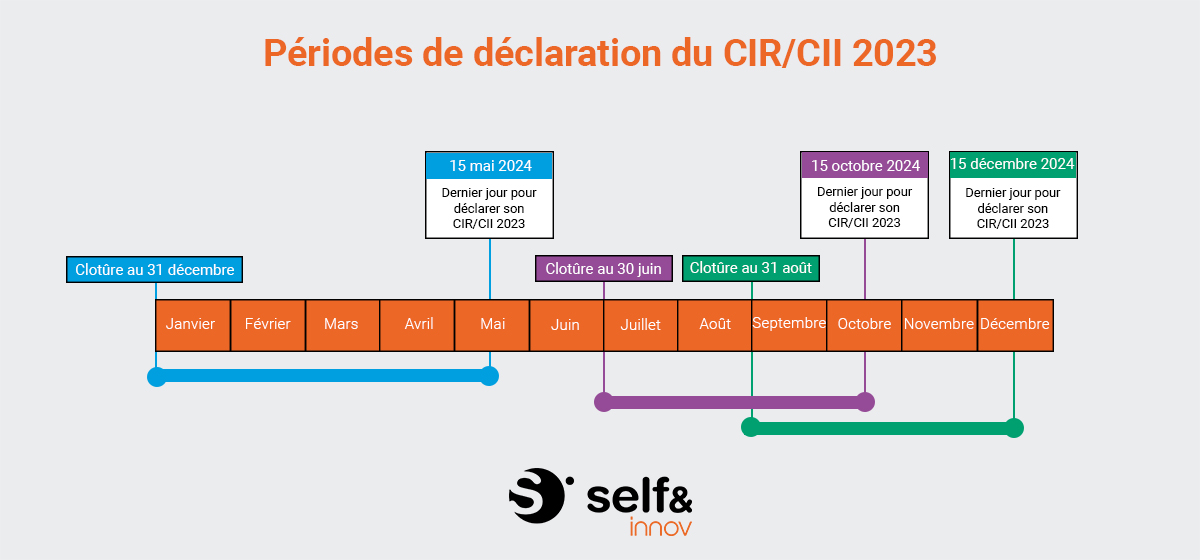

1- Le délai suite à une déclaration dans les temps

Que veut dire une déclaration dans les temps ? Eh bien cela désigne une déclaration réalisée dans la fenêtre prévue par l’administration. Pour les entreprises qui clôturent au 31/12, le crédit impôt recherche ou le crédit impôt innovation concernant les dépenses de l’année 2023 se déclare entre le 1er janvier et le 15 mai 2024. Pour les entreprises en exercice décalé, le CIR ou CII 2023 est à déclarer dans les 3,5 mois qui suivent la clôture de l’exercice comptable. Par exemple, pour les sociétés qui clôturent au 30/06, c’est à faire entre le 1 juillet et le 15 octobre 2024. Nous verrons plus tard les cas où la déclaration n’est pas réalisée dans la fenêtre prévue.

A- Comprendre le processus de remboursement

Maintenant que nous avons posé le contexte, revenons au délai de remboursement ! Lorsque vous avez réalisé votre déclaration dans la période réglementaire, l’administration fiscale a différentes manières d’agir :

- elle peut procéder directement au remboursement et décider d’opérer des vérifications plus tard pour s’assurer de votre éligibilité (elle peut le faire dans un délai de 3 ans suite à la déclaration). Attention, si lors de ces vérifications, l’administration n’est pas convaincue par vos pièces, vous devrez alors reverser les sommes obtenues ;

- elle peut demander directement l’envoi de pièces justificatives comme le dossier technique pour vérifier que vos travaux sont éligibles. Et si elle est convaincue, elle procède alors au remboursement ;

- elle peut procéder au remboursement et ne jamais vous réclamer des justificatifs mais c’est de plus en plus rare !

B- Le délai standard de remboursement

Si le délai de remboursement varie selon plusieurs facteurs, un cadre temporel est souvent observé. Pour les entreprises ayant soumis leur déclaration dans les temps, le remboursement du CIR et du CII est généralement effectué dans les 6 mois suivant la déclaration. D’ailleurs, l’administration elle-même communique sur un délai de 6 mois de traitement.

C- Facteurs influençant le délai de remboursement

Il est important de noter que plusieurs facteurs peuvent influencer ce délai :

- la qualité de la déclaration : une déclaration bien préparée, claire et documentée peut accélérer le processus de vérification et donc de remboursement. Car un manque de compréhension de l’administration, sur vos travaux notamment, peut l’amener à vous poser des questions complémentaires ;

- la période de déclaration : les périodes de forte activité pour l’administration fiscale peuvent allonger les délais notamment au mois de mai. En effet, la grande majorité des entreprises clôturent au 31 décembre. Elles ont donc jusqu’au 15 mai pour faire leur déclaration de CIR/CII. Et c’est dans les derniers jours de la période que l’on observe un rush des dépôts de déclarations ! Il y a alors embouteillage dans les services de l’administration. Des embouteillages qui sont parfois plus conséquents selon les régions ;

- les demandes d’informations : si l’administration décide de procéder à des vérifications avant de procéder au remboursement, cela accroit naturellement le délai. Un délai qui peut encore s’allonger si vos pièces ne sont pas assez robustes et entrainent de nouvelles demandes complémentaires de l’administration, comme nous l’avons vu.

D- Optimiser le délai de remboursement

Pour minimiser l’attente et optimiser le délai de remboursement, l’entreprise a des moyens d’action. Elle peut ainsi :

- préparer minutieusement la déclaration ;

- répondre promptement à toute demande d’informations complémentaires de l’administration fiscale. Vous avez un mois pour le faire (délai renouvelable d’un mois) mais l’idéal est d’avoir anticipé une éventuelle demande de l’administration en ayant déjà les pièces disponibles. Pour cela, nous vous conseillons de rédiger le dossier technique justificatif, montrant l’éligibilité de vos travaux, dans la foulée de la déclaration. Ainsi vous êtes prêts si l’administration vous réclame des justificatifs avant de procéder au remboursement ;

- utiliser les services d’un expert pour s’assurer de la conformité de la déclaration. Être bien accompagné permet de vérifier que l’on est bien éligible au dispositif et d’avoir un dossier robuste qui répond aux attentes de l’administration sur le fond et sur la forme.

L’anticipation et la préparation sont clés pour bénéficier d’un remboursement dans les meilleurs délais. En tenant compte de ces éléments, les entreprises peuvent mieux planifier leurs activités de R&D et d’innovation et faciliter le montage du dossier par exemple en suivant les temps passés, en faisant des comptes-rendus réguliers, des notes de synthèse ou par exemple en faisant des captures d’écran au fil de l’avancement du projet.

2- Le délai dans le cadre d’une déclaration rectificative

A- Le principe de la déclaration rectificative

Lorsqu’une entreprise dépasse le délai réglementaire de déclaration, il n’est pas trop tard ! En effet il arrive souvent qu’une société découvre sur le tard qu’elle était éligible notamment au crédit impôt innovation car ce dispositif reste moins connu que le CIR. Et il arrive souvent qu’une société, par manque de temps, décide de ne pas faire de déclaration. Pas de panique ! Il est possible de remonter 3 ans en arrière. Autrement dit, vous pouvez récupérer en 2024 du crédit d’impôt sur des travaux effectués à partir de 2021. Mais cela passe par une déclaration rectificative.

De même une entreprise, qui réalise après coup qu’elle a omis certaines informations ou commis des erreurs dans sa déclaration initiale de crédit impôt recherche (CIR) ou crédit impôt innovation (CII), a la possibilité de soumettre une déclaration rectificative.

C’est pourquoi dans le cadre d’une démarche rectificative, nous recommandons d’envoyer certains éléments d’emblée comme le dossier financier pour comprendre le calcul et le dossier technique pour démontrer l’éligibilité de vos travaux.

B- Les délais observés

Contrairement à ce que l’on peut penser, le délai de remboursement suite à une déclaration rectificative n’est pas forcément plus long que celui observé dans le cadre d’une déclaration faite dans les temps. Le traitement est parfois même plus rapide lorsque tous les éléments sont envoyés directement à l’administration sans attendre une demande d’information. Cela évite de perdre du temps dans des échanges de courriers. En revanche, s’il arrive que le remboursement s’opère très rapidement, parfois en 1 mois, dans le cadre d’une déclaration réalisée dans les temps (lorsque l’administration rembourse sans effectuer de vérifications préalables), cela n’arrive quasiment jamais dans le cadre d’une déclaration rectificative car cette démarche engage un cycle de vérification par les services fiscaux.

C- Conseils pour accélérer le processus

Pour réduire le délai de remboursement après une déclaration rectificative, les entreprises peuvent :

- anticiper la demande de documents justificatifs : une déclaration bien préparée et documentée facilite le travail de l’administration fiscale. L’idéal est de soumettre directement tous les documents pouvant justifier votre déclaration rectificative sans attendre une demande d’information de l’administration ;

- consulter un expert : une demande de remboursement requiert une attention particulière de l’administration surtout lorsqu’elle concerne plusieurs années d’un coup. Les pièces doivent donc être robustes d’où l’importance d’être là aussi bien accompagné.

3- Relance de l’administration : comment procéder lorsque tarde le remboursement du CIR/CII ?

Lorsque le remboursement se fait attendre au-delà des délais habituels, la relance de l’administration fiscale devient alors une démarche à envisager. Mais comment faire ? C’est la question que se pose de nombreux dirigeants ! Voici comment s’y prendre efficacement, tout en respectant les bonnes pratiques et en optimisant vos chances d’une réponse rapide.

A- Identifier le bon moment pour relancer

Comme nous l’avons vu, le processus de remboursement du CIR ou du CII peut prendre plusieurs mois, selon la complexité du dossier et la période de l’année. À partir de 3 mois après votre déclaration, une première prise d’information peut être justifiée. Quand bien même, il n’y a rien d’étonnant de ne pas avoir reçu son remboursement en 3 mois, cela permet de faire ressortir votre entreprise de la masse.

B- Préparer votre relance

Une relance efficace est une relance bien préparée. Assurez-vous d’avoir à portée de main tous les documents relatifs à votre demande initiale, y compris le numéro de dossier, la date de soumission de votre demande, et tout échange préalable avec l’administration. Cette préparation facilitera la communication et permettra à l’administration de retrouver plus aisément votre dossier.

Votre demande de relance doit être claire, concise et respectueuse. Indiquez que vous souhaitez obtenir des informations sur l’état d’avancement de votre demande de remboursement du CIR ou du CII. Il est important de rester courtois et professionnel, même si l’attente vous semble longue.

C- Les canaux de relance

La relance peut s’effectuer par plusieurs moyens :

- par email via votre espace professionnel sur le site des impôts : pour une démarche dématérialisée, l’utilisation de votre espace professionnel peut être un moyen efficace de relancer l’administration. C’est d’ailleurs le moyen que nous privilégions pour une première prise de contact ;

- par téléphone : pour une démarche plus directe mais il n’est pas toujours évident de réussir à joindre le service concerné. Pour cela, vous pouvez faire une demande de RDV téléphonique via votre espace professionnel sur le site des impôts ;

- par courrier : une lettre recommandée avec accusé de réception offre une trace écrite de votre démarche. Mais c’est beaucoup plus formel.

D- Que faire en cas de réponse insatisfaisante ou d’absence de réponse ?

Si votre relance ne mène pas à une réponse satisfaisante ou si l’administration ne vous répond pas dans un délai raisonnable, plusieurs options s’offrent à vous :

- relancer à nouveau l’administration : la première tentative n’est pas toujours suffisante. C’est pourquoi il est opportun de contacter à nouveau l’administration pour obtenir des informations sur l’avancement de votre démarche ;

- solliciter l’aide d’un expert : un expert en fiscalité de l’innovation peut vous aider à formuler une relance plus appuyée ou à entreprendre des démarches supplémentaires ;

- faire appel au médiateur des entreprises : en cas de litige ou de difficultés avec l’administration, le médiateur peut intervenir pour faciliter la communication et trouver une solution.

La relance de l’administration en cas de retard dans le remboursement du CIR ou du CII est une démarche légitime pour les entreprises. En suivant ces conseils et en préparant soigneusement votre relance, vous maximiserez vos chances d’accélérer le processus et d’obtenir les informations nécessaires à votre situation.

Si vous avez des questions sur votre remboursement ou besoin d’accompagnement dans vos démarches de CIR ou de CII, nous sommes à votre écoute ! Il vous suffit de prendre rendez-vous directement en ligne ?

SELF & INNOV est à vos côtés

pour récupérer les aides à l’innovation :

1

Un modèle phygital combinant une

plateforme SaaS et une équipe d’experts.

2

Des honoraires au forfait, 2x moins cher

qu’un cabinet conseil traditionnel.

3

+500 clients actifs : nous sommes l’un des leaders

de l’accompagnement des startups, TPE/PME.

4

99,4%,de dossiers validés.

Ces articles vous intéresseront :

J’ai oublié de déclarer mon crédit d’impôt innovation, que faire ?

Quelles sont les dépenses éligibles au CIR/CII ?

Submit your review | |